Pensionsverpflichtungen – ein unterschätztes Risiko?

Die Bundesregierung bezeichnet den demographischen Wandel mittlerweile als eine der bedeutendsten gesellschaftspolitischen Herausforderungen für Deutschland. Immer weniger Berufstätige müssen für immer mehr Rentenempfänger aufkommen. Das ist das große Problem der gesetzlichen Rentenversicherung.

Grundsätzlich gibt es zwei Arten von Pensionsvorsorgesystemen: das beitragsorientierte Vorsorgesystem und das leistungsorientierte Vorsorgesystem. Beim beitragsorientierten Vorsorgesystem zahlt ein Unternehmen für den Arbeitnehmer einen bestimmten Betrag als Gehaltsbestandteil in einen Pensionsfonds ein. Die Höhe der zukünftigen Pensionszahlung richtet sich nach dem bis zum Pensionseintritt erwirtschafteten Pensionsfondsvermögen. Zukünftige Verpflichtungen hat das Unternehmen aber nicht. Für einen Investor besteht deshalb kein weiterer Analysebedarf. Beim leistungsorientierten Vorsorgeplan ist die Situation eine andere. Dort erwirbt ein Arbeitnehmer einen zukünftigen Pensionsanspruch, dessen Höhe bereits heute feststeht. Das Unternehmen muss aber selbst gewährleisten wie es diese Pensionen finanziert.

Aus Anlegersicht sind beim leistungsorientierten Vorsorgesystem zwei Punkte besonders kritisch zu sehen. Zum einen wird meist nicht die gesamte Pensionsverpflichtung in einen Pensionsfonds eingezahlt, sondern nur ein Teil davon. Die Differenz zwischen Barwert der zukünftigen Pensionsverpflichtung sowie dem aktuellem Pensionsfondsvermögen wird als Rückstellung in der Unternehmensbilanz abgegrenzt. Die Bildung dieser Rückstellung wirkt sich zwar bereits heute ertragsmindernd aus, Geld fließt aber erst dann aus dem Unternehmen, wenn das Pensionsfondsvermögen aufgestockt wird. Dadurch entsteht eine zukünftige Zahlungsverpflichtung für das Unternehmen, die im Extremfall eventuell nicht geleistet werden kann.

Darüber hinaus muss ein Unternehmen verschiedenste Schätzungen machen, um die Höhe der zukünftigen Pensionsverpflichtung zu bestimmen. Beispielsweise muss eine Rendite angenommen werden, mit der sich das aktuelle Pensionsfondsvermögen zukünftig verzinst. Dabei gibt es einen großen Ermessensspielraum. Wird die Rendite höher angesetzt als diese letztlich ist, dann ist die aktuelle Rückstellung zu niedrig und es muss zwangsläufig zu einer Erhöhung der Rückstellung kommen. Unternehmen tendieren dazu diese Schätzung eher zu optimistisch als zu konservativ zu machen.

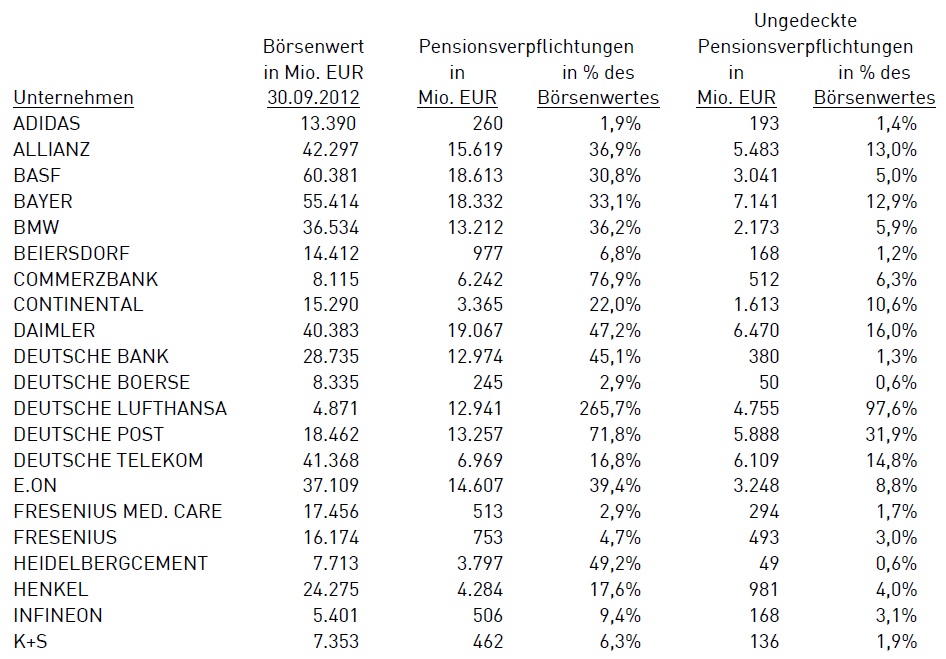

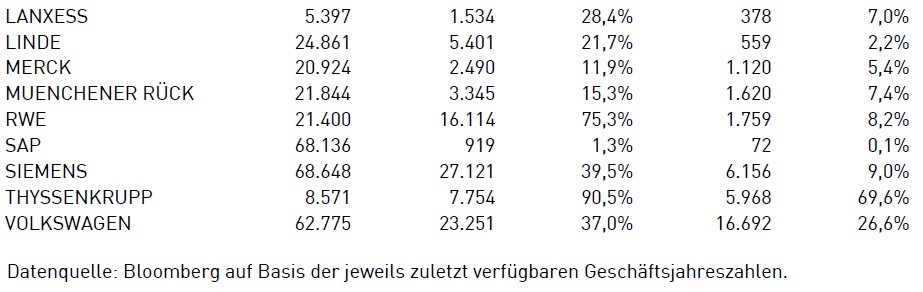

Die folgende Tabelle zeigt die gesamten Pensionsverpflichtungen sowie die ungedeckten Pensionsverpflichtungen der 30 DAXUnternehmen jeweils im Verhältnis zum Börsenwert.

Auffallend ist, dass bei vielen Unternehmen die Pensionsverpflichtung einen relativ großen Teil des Börsenwertes ausmacht. Im Fall der Deutschen Lufthansa ist die Verpflichtung sogar mehr als doppelt so hoch als der Börsenwert. Zudem haben alle Unternehmen ungedeckte Pensionsverpflichtungen. Bei einigen Unternehmen betragen die ungedeckten Verpflichtungen sogar mehr als 10% des Börsenwertes (Allianz, Bayer, Continental, Daimler, Deutsche Lufthansa, Deutsche Post, Deutsche Telekom, ThyssenKrupp und Volkswagen). Im Fall der Deutschen Lufthansa entsprechen diese sogar dem Börsenwert.

Am Beispiel der DAX-Unternehmen sieht man sehr schön, dass selbst bei großen Unternehmen Pensionsverpflichtungen ein nicht zu unterschätzendes Risiko darstellen. Der kritische Anleger sollte deshalb bei jeder Unternehmensanalyse auch die Pensionsverpflichtungen mit analysieren. Wie hoch sind die Pensionsverpflichtungen? Wie hoch sind die ungedeckten Pensionsverpflichtungen? Beim Anlageprozess für unsere Fonds smart-invest global – CANIS, smart-invest - LINDOS sowie smartinvest – SUPERFONDS beachten wir diese Risiken. Denn wenn man Risiken meiden kann, sollte man dies auch tun.

Kontakt:

Thorsten Rauch

- Vertriebsdirektor -

smart-invest GmbH

Tel.: 0711 / 18 56 27 30

Joachim Althof

GFD Finanzkommunikation

Tel.: 089 / 21 89 70 87

Über die smart-invest:

Die auf Absolute-Return-Strategien spezialisierte smart-invest GmbH mit Sitz in Stuttgart wurde im Oktober 2007 aus der bereits seit 1994 bestehenden unabhängigen Vermögensverwaltung Sand und Schott heraus als institutioneller Asset Manager gegründet. smart-invest ist Fondsmanager bzw. Anlageberater. Darüber hinaus nimmt smart-invest weitere Anlageberatungsmandate sowohl für Fonds als auch institutionelle Kunden wahr.

Der Schwerpunkt unserer Anlagestrategien liegt auf der Erzielung absolut positiver Erträge jedes Jahr. Realisiert werden soll dieses Ziel in erster Linie durch die Vermeidung von Abwärtsrisiken bei einer Partizipation an den entsprechenden Märkten in Aufschwungphasen. Dabei werden moderne Portfolioansätze und Möglichkeiten zur Wertsicherung genutzt.

WICHTIGER HINWEIS:

Copyright smart-invest GmbH 23.10.2012. Alle Rechte vorbehalten. Die Dokumentation basiert auf Informationen aus Quellen, die wir für zuverlässig halten; eine Garantie für deren Richtigkeit, Vollständigkeit und Aktualität kann jedoch nicht übernommen werden. Die Daten und Auswertungen dienen Ihrer zusätzlichen Information und stellen keine Aufforderung zum Kauf oder Verkauf von Anteilen des Fonds dar.