Droht in China ein Immobiliencrash?

Die Welt blickt mit Sorge auf die steigenden Immobilienpreise in China - Neben der schwelenden EUR-Schuldenkrise stellt der chinesische Immobilienmarkt derzeit eine der grössten potentiellen Gefahren für die Weltwirtschaft dar. Immer öfter tauchen in den Medien Bilder von leer stehenden Geisterstädten auf, die auf massive Fehlentwicklungen hindeuten.

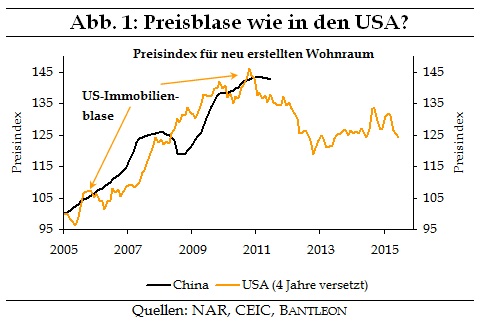

Neben der schwelenden EUR-Schuldenkrise stellt der chinesische Immobilienmarkt derzeit eine der grössten potentiellen Gefahren für die Weltwirtschaft dar. Immer öfter tauchen in den Medien Bilder von leer stehenden Geisterstädten auf, die auf massive Fehlentwicklungen hindeuten. Sollte hier eine Spekulationsblase platzen, könnte dadurch die gesamte Weltwirtschaft ernsthaft in Mitleidenschaft gezogen werden. Anlass zur Sorge bereitet vor allem die Preisentwicklung. Mit knapp +50 % in den vergangenen sechs Jahren ähneln die Preissteigerungen auffällig der Boomphase des US-Immobilienmarktes in den Jahren 2001 bis 2007 (vgl. Abb. 1), die den Boden für die schwerste Finanzkrise der Nachkriegszeit bereitete.

Als eine Quelle, aus der sich die Überhitzung des Immobilienmarktes speist, fungiert der Mangel an attraktiven Anlagemöglichkeiten für Chinesen beim Vermögensaufbau. Die Verzinsung von Spareinlagen wiegt zumeist nicht einmal die Teuerung auf, ebenso wenig attraktiv ist die durchschnittliche Aktienmarktperformance der vergangenen zehn Jahre. Aus diesem Grund investieren viele Chinesen ihr Vermögen in Immobilien, da hier auf respektable Wertzuwächse zurückgeblickt werden kann. Begünstigt wurde diese Entwicklung durch die Liberalisierung des Immobilienmarktes, die 1998 ihren Anfang nahm, als der früher primär staatliche Wohnungsbau zunehmend für private Investoren geöffnet wurde.

Wegen der wachsenden Bedeutung Chinas für die Weltwirtschaft sind die Risiken zweifellos ernst zu nehmen, die von einem massiven, immobilienmarktinduzierten Wachstumseinbruch im Reich der Mitte auf die anderen Länder ausgehen. Wie gefährlich ist die Lage in China tatsächlich?

Wie dramatisch ist die Preisentwicklung wirklich?

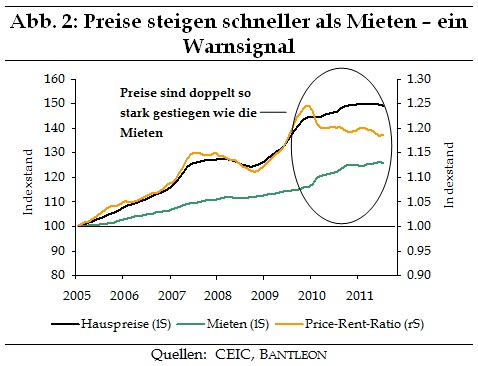

Isoliert betrachtet sind die kräftigen Preissteigerungen zunächst wenig aussagekräftig. Entscheidend ist, ob die Steigerungsraten fundamental gerechtfertigt sind oder ob sie sich von den realwirtschaftlichen Gegebenheiten losgelöst und verselbstständigt haben. Ein erster Indikator hierfür ergibt sich aus dem Vergleich mit den Wohnungsmieten. Dazu wird als Quotient aus Preisen und Mieten die »Price-Rent-Ratio« gebildet. Sie gibt zum einen aus Sicht eines Investors an, wie sich die Aufwand-Ertrags-Relation eines Immobilieninvestments entwickelt hat. Zum anderen spiegelt sie aus der Perspektive eines Wohnungssuchenden wider, inwieweit der Wohnungserwerb im Vergleich zum Mieten attraktiver bzw. weniger attraktiv geworden ist.

Wie in Abb. 2 zu erkennen ist, haben die Wohnungspreise in den vergangenen sechs Jahren tatsächlich rund doppelt so schnell zugelegt wie die Mieten. Die »Price-Rent-Ratio« entfernte sich entsprechend immer mehr vom Gleichgewichtswert »1,0« nach oben und bestätigt damit den Verdacht einer Übertreibung (auch wenn zuletzt eine leichte Entspannung zu beobachten ist).

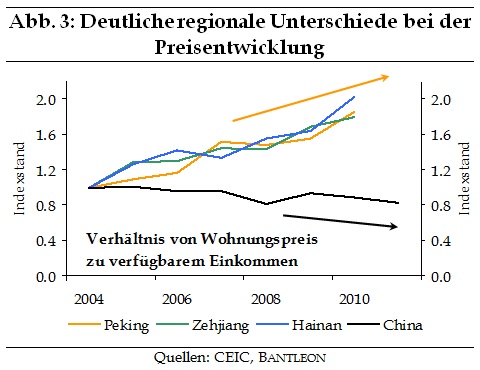

Eine zweite wichtige Orientierung bei der Bewertung der Angemessenheit der jüngsten Preissteigerungen liefert die Gegenüberstellung mit der Einkommensentwicklung. Anhand der »Price-Income-Ratio« kann abgelesen werden, ob der Kauf einer Wohnung im Laufe der Zeit erschwinglicher oder – bei zu kräftigen Preissteigerungen – weniger erschwinglich geworden ist. Ein Blick auf die offiziellen Statistiken zeigt, dass die Wohnungspreise im Landesdurchschnitt überraschenderweise nicht schneller, sondern sogar langsamer zulegten als die verfügbaren Pro-Kopf-Einkommen (vgl. Abb. 3).

Hinter dieser Entwicklung steht das im internationalen Vergleich kräftige Lohnwachstum. So sorgten die umfangreichen Produktionsverlagerungen nach China für eine deutlich wachsende Nachfrage nach Arbeitskräften (die Zahl der Beschäftigten in den Metropolen legte seit 2001 um durchschnittlich 3,3 % pro Jahr zu), was sich in entsprechend stark anziehenden Löhnen nieder-schlug. Im Durchschnitt der vergangenen zehn Jahre weist die chinesische Statistik hier ein Plus von knapp 15,0 % pro Jahr aus (wobei die Löhne im internationalen Vergleich wegen des niedrigen Ausgangsniveaus immer noch niedrig sind – gemäss Analysen des US-Arbeitsministeriums lagen die Stundenlöhne in China in 2008 nur bei rund 1/25 des US-Lohnniveaus1).

Übertreibungen konzentrieren sich vor allem auf einige Städte

Gemessen an der Einkommensentwicklung kann folglich auf den ersten Blick keine übertriebene Preissteigerung ausgemacht werden. Dieses Bild ändert sich jedoch, wenn die Analyse verfeinert und die einzelnen Provinzen und Städte isoliert betrachtet werden. Dann zeigt sich, dass in einigen grossen Wirtschaftsmetropolen die Wohnungspreise deutlich stärker gestiegen sind als die Einkommen. In Peking verteuerte sich z.B. der Wohnraum in den vergangenen sechs Jahren doppelt so stark wie die Einkommen. Am Höhepunkt der Boomphase in 2010 betrug der Quadratmeterpreis laut offizieller Statistik rund 17.000 Yuan (ca. 2.500 USD) und damit fast viermal so viel wie in 2006.

In anderen Provinzen und Grossstädten verlief die Entwicklung ähnlich. Absolut liegen die Preise dort zwar unter den Rekordniveaus in Peking – aber auch hier sind in den zurückliegenden Jahren Preissteigerungen zu beobachten, die mehr als doppelt so kräftig ausfielen wie die Pro-Kopf-Einkommenszuwächse (vgl. Abb. 3).

Eine umfassende Analyse der Preisentwicklung in 35 Städten aus dem Jahr 2011 kommt zu dem Ergebnis, dass sich die grössten Übertreibungen auf rund die Hälfte der Städte konzentrieren, während die Preise in der anderen Hälfte kaum bzw. keine Überhitzung erkennen lassen.2 Allein die zehn Städte mit den grössten Preissteigerungen sind jedoch für die Erwirtschaftung von rund 15 % des Bruttoinlandsprodukts in China verantwortlich. Trotz der räumlichen Konzentration ist das Problem der Überhitzung damit alles andere als eine Marginalie, sondern stellt für die chinesische Wirtschaft eine grosse Herausforderung dar.

Weitere Studien, denen detaillierte Daten (allerdings nur für wenige Städte) zu unterschiedlichen Marktsegmenten zugrunde liegen (Luxuswohnungen versus Massenmarkt), lassen darüber hinaus erkennen, dass die Preisanomalien je nach Teilmarkt unterschiedlich ausfallen. So zeigt der Luxuswohnungsmarkt in Peking (zweitgrösste Stadt) und in Nanjing (zehntgrösste Stadt) klare Anzeichen einer Überbewertung, während in anderen Metropolen (z.B. Shanghai als grösste Stadt) in diesem Segment weniger Indizien für Übertreibungen auszumachen sind.3

Wurden zu viele Wohnungen gebaut?

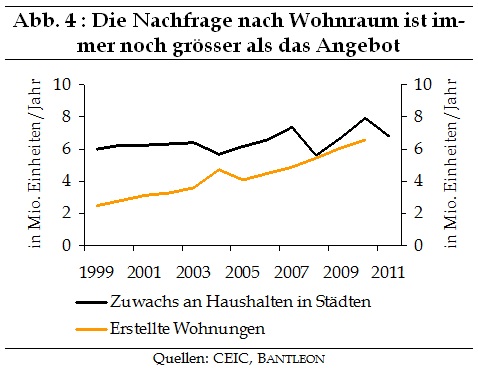

Die Identifikation von zu kräftigen Preissteigerungen liefert einen wichtigen Anhaltspunkt, um eine drohende Blasenbildung am chinesischen Immobilienmarkt zu diagnostizieren. Was die Tragweite der Übertreibung angeht, ist aber auch die Entwicklung von Angebot und Nachfrage wichtig. Wurden aufgrund der vermeintlichen Spekulation im Zuge der gestiegenen Preise mehr Wohnungen gebaut, als tatsächlich gebraucht werden? Dann würde mit Blick auf die Bauwirtschaft nicht nur ein kurzer Abschwung, sondern ein massiver Einbruch drohen, sobald die Preise deutlich fallen.

Um das Angebot an neuem Wohnraum zu ermitteln, greifen wir auf die Zahl der jährlich fertig-gestellten Wohnungen zurück. Die Nachfrage nach Wohnraum ergibt sich aus dem Wachstum der Stadtbevölkerung, auf Basis dessen der Zuwachs an Haushalten bestimmt werden kann. In Abbildung 4 ist die Entwicklung dieser Grössen im Zeitablauf dargestellt und es zeigt sich, dass das Angebot an Wohnungen bis zuletzt nicht grösser, sondern kleiner war als die Nachfrage. 4

Die Diagnose eines immer noch bestehenden Nachfrageüberhangs an Wohnraum deckt sich mit den intensiven Bemühungen von staatlicher Seite, den sozialen Wohnungsbau zu fördern. So sollen nach den Planzahlen des Politbüros bis zum Jahr 2015 36 Mio. neue Wohnungen für die Bezieher niedriger Einkommen erstellt werden.

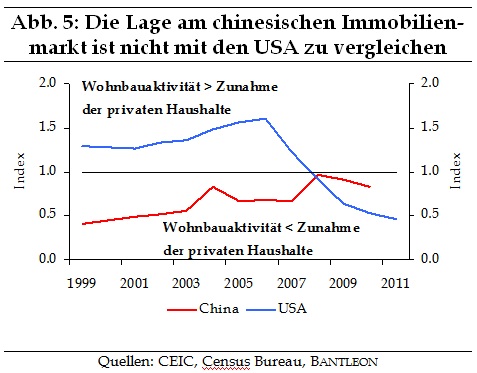

Wie sehr sich die Lage in China bei der Betrachtung der Angebots- und Nachfragerelation von der Blasenbildung anderer Immobilienmärkte unterscheidet, verdeutlicht der Vergleich mit den USA. Als Indikator einer Übertreibung bilden wir dazu den Quotienten von Wohnbauaktivität und Zuwachs der Haushalte. In den USA lag dieser Quotient – vor dem Platzen der Blase – lange Jahre deutlich über dem Wert von 1,0 und spiegelte damit einen immer grösser werdenden Angebotsüberhang wider. In China stellt sich die Lage nach den offiziellen Daten indes anders dar. Hier dominiert immer noch ein Nachfrageüberhang (vgl. Abb. 5).

Zwischenfazit: »Mismatch« statt breit angelegter Immobilienblase

Dieser Unterschied ist nach unserer Einschätzung von grosser Bedeutung. Er zeigt, dass die aktuelle Situation in China nur begrenzt mit den Immobilienblasen in den USA und Europa in den vergangenen Jahren zu vergleichen ist. Letztere waren das Resultat einer politisch geförderten bzw. durch zu niedrige Zinsen angeheizten Übertreibung in entwickelten Industrienationen. Bei China handelt es sich hingegen um eine aufstrebende Volkswirtschaft mit grossem Entwicklungspotential. Zwar kam es hier zuletzt in wichtigen Regionen zu umfangreichen Fehlentwicklungen, die ohne ein staatliches Gegensteuern weiter ausufern würden. Zumindest zu einem Teil handelt es sich dabei jedoch um ein »Mismatch« von Angebot und Nachfrage. Ein das gesamte Land erfassendes Ungleichgewicht ist dagegen nicht zu diagnostizieren. Im Unterschied zu den Immobilienblasen in den USA und Europa ist des Weiteren positiv zu vermerken, dass sich die entstandenen Fehlallokationen in einer schnell wachsenden Volkswirtschaft wie China rascher korrigieren lassen dürften als in den gesättigten Industrienationen.

Gegensteuern des Staates

Es kommt ein Weiteres hinzu: Die Zentralregierung und die Verantwortlichen in den grossen Städten haben schneller auf die ersten Anzeichen einer Übertreibung reagiert und mit dem Gegensteuern begonnen. So wurden beispielsweise schon im Jahr 2007 die Mindestanzahlungsrate für Zweithypotheken auf 40 % und auch der Referenzzinssatz angehoben. Die globale Finanzkrise erzwang jedoch im Herbst 2008 einen Kurswechsel mit erneuten umfangreichen Stützungsmassnahmen. Im Frühjahr 2010 kehrte die Politik dann wieder zu den Restriktionen zurück. Dazu wurde unter anderem die Mindestanzahlungsrate für Ersthypotheken auf 30 % angehoben (zunächst nur für Wohnungen bis 90 m2, später für alle Wohnungen), bei Zweithypotheken kletterte sie auf 50 %, bei gleichzeitig erhöhtem Zinssatz. Darüber hinaus wurden in einzelnen Städten versuchsweise Steuern beim Wohnungskauf eingeführt.

Die Stossrichtung all dieser Massnahmen ist klar: Den Immobilienerwerb als Vermögensanlage unattraktiver zu machen und damit die übertriebene Verteuerung des dringend benötigten Wohnraums zu begrenzen.

Gleichzeitig hält die Regierung an ihrem im Jahr 2010 ins Leben gerufenen Projekt fest, bis 2015 36 Millionen Wohnungen im Rahmen des sozialen Wohnungsbaus zu schaffen. So wurde in 2010 mit dem Bau von knapp 6 Mio. Wohnungen begonnen, wovon 3,6 Mio. fertiggestellt wurden. Für 2011 wurden 10 Mio. Baubeginne gemeldet, während bislang noch keine Daten vorliegen, wie viele Wohneinheiten inzwischen bezugsfertig sind.

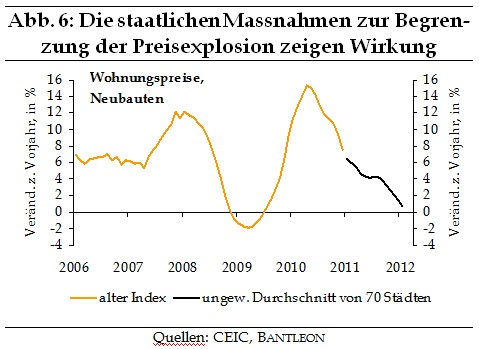

Was die Massnahmen zur Begrenzung des Preisauftriebs angeht, sind inzwischen Erfolge sichtbar. In immer mehr Städten ist zuletzt zu beobachten, dass die Preise sinken und zwar nicht nur gegenüber dem Vormonat, sondern auch gegenüber dem Vorjahr. Der von uns be-rechnete Durchschnitt der 70 grössten Städte weist gegenüber dem Vorjahr nur noch einen Anstieg der Preise um 0,7 % aus, der geringste Zuwachs seit dem Ende der globalen Finanzkrise vor über zwei Jahren (vgl. Abb. 6).

Was bedeutet die Korrektur am Immobilienmarkt für die Gesamtwirtschaft?

Die Regierung in Peking und die Verantwortlichen in den vielen grossen Städten gaben in den vergangenen Wochen und Monaten bekannt, in Anbetracht der andauernden Übertreibungen an den restriktiven Massnahmen zur Eindämmung der spekulativen Preissteigerungen auch künftig festzuhalten. Aus diesem Grund dürfte sich der gerade begonnene Rückgang der Immobilienpreise im Laufe des Jahres fortsetzen. Auch wenn es nicht zu einem »Crash« kommen wird, ergeben sich daraus weitreichende Folgen für die chinesische Wirtschaft.

Direkter Einfluss des Immobilienmarktes auf das Bruttoinlandsprodukt

Auf jeden Fall wird die Bauwirtschaft deutlich unter den sinkenden Preisen leiden. Mit einem Anteil von knapp 10 % an der gesamtwirtschaftlichen Wertschöpfung sollte sich die nachlassende Bauaktivität spürbar in einer geringeren Wachstumsdynamik niederschlagen. Diese Belastung wird jedoch zu einem Teil durch die gesteigerten Ausgaben beim sozialen Wohnungsbau ausgeglichen.

Auswirkungen auf den privaten Konsum

Die Auswirkungen auf den privaten Verbrauch sollten dagegen geringer sein. Anders als z.B. in den USA kann in China allenfalls ein schwacher Vermögenseffekt bei den Konsumausgaben festgestellt werden (steigende Immobilienvermögen gehen mit wachsenden Konsumausgaben einher und umgekehrt)5. Dafür ist zum einen verantwortlich, dass das Phänomen der »cash-outs« (der zusätzlichen Beleihung im Wert gestiegener Eigenheime, um damit Konsumausgaben zu finanzieren) in China bislang kaum zu beobachten ist. Zum anderen ist der Anteil der Fremdfinanzierung einer Immobilie in China weitaus niedriger als beispielweise in den USA oder Europa. Wertverluste bei den Wohnungen bringen die privaten Haushalte damit nicht so schnell in finanzielle Bedrängnis. Vor diesem Hintergrund gehen wir davon aus, dass ein anhaltender Rückgang der Immobilienpreise in China den privaten Verbrauch deutlich weniger beeinträchtigt, als das in den USA der Fall war.

Auswirkungen auf das Bankensystem

Im Vergleich mit den USA dürfte auch der Finanzsektor weniger stark in Mitleidenschaft gezogen werden. So hängen in China weniger als 20 % des gesamten Kreditvolumens der Banken vom Immobilienmarkt ab – in den USA machten Kredite an den Immobiliensektor vor der Krise über 50% des gesamten Kreditvolumens aus. Daneben spielt das Phänomen der Kreditverbriefung keine grosse Rolle, das seinerzeit zur weltweiten Ausbreitung der US-Immobilienkrise beitrug.

Auswirkungen auf den Staatshaushalt

Anders als in den industrialisierten Ländern ist die Entwicklung des Immobilienmarktes in China direkter mit dem Staatshaushalt verbunden. So stellen die Einnahmen aus Landverkäufen eine immer wichtigere Finanzierungsquelle der Regionalregierungen dar – 2010 machten sie rund 35 % ihrer gesamten Einnahmen aus.

Diese Konstellation führt dazu, dass sich die Regionalregierungen in einer Zwickmühle befinden. Auf der einen Seite müssen sie wirksame Massnahmen ergreifen, um die übertriebenen Preissteigerungen von Wohnungen zu stoppen. Auf der anderen Seite graben sie dadurch aber einer ihrer wichtigsten Einnahmequellen das Wasser ab. Folglich besteht die Gefahr, dass die Regionalregierungen zu früh die Restriktionen beim Immobilienerwerb wieder zurückfahren. Halten sie dagegen zu lange an den Beschrän-kungen fest, könnten die sinkenden Staatseinnahmen zu einer nachlassenden Investitionsdynamik der öffentlichen Hand führen, wodurch das Wirtschaftswachstum zusätzlich gebremst wird.

Fazit

Die Immobilienpreise sind vor allem in den grossen Küstenstädten in den zurückliegenden Jahren deutlich stärker gestiegen, als es fundamental gerechtfertigt ist. Im Landesdurchschnitt halten sich die Überhitzungserscheinungen hingegen in Grenzen. Inzwischen zeigt sich aber, dass die vielfältigen Abkühlungsmassnahmen der Regierung selbst in den Boom-regionen eine Trendwende in der Preisentwicklung eingeleitet haben, womit die notwendige Korrektur der Übertreibungen begonnen hat. Wir gehen davon aus, dass die Preise in den überhitzten Regionen angesichts der fortgesetzten staatlichen Restriktionen weiter nachgeben werden – mit einem Ende der Talfahrt rechnen wir frühestens im 2. Halbjahr 2012.

Hauptleidtragender dieser Entwicklung wird die Bauwirtschaft sein. Die möglichen Gefahren einer namhaften Belastung anderer Bereiche der Wirtschaft wie des Konsums und des Finanzsektors (wie z.B. seinerzeit beim Platzen der Immobilienblase in den USA) sehen wir als weniger bedrohlich an. Gleichwohl birgt die grössere Abhängigkeit der Staatsfinanzen vom Wohnungsmarkt zusätzliche Risiken, die in den USA eine geringere Rolle spielten.

Alles in allem dürfte somit als Hauptbelastungsfaktor für das Wirtschafswachstum die Abschwächung der Bauwirtschaft fungieren. Ausgehend von einem BIP-Zuwachs von 9,2 % in 2011 sollte der Anstieg der Wertschöpfung 2012 auf 8,0 % bis 8,5 % zurückgehen. Den zweifelsohne vorhandenen Risiken eines stärkeren Absturzes stehen in unseren Augen die hohe Flexibilität der Geld- und Fiskalpolitik sowie die Möglichkeiten der direkten Steuerung der Immobilienmärkte entgegen.

Die eingangs zitierten Geisterstädte stellen damit nach unserer Auffassung nicht die Vorboten eines grossen »Crashs« dar. Vielmehr sehen wir sie als temporäre Begleiterscheinungen des kräftigen Wirtschaftswachstums in einem schnell expandierenden Schwellenland an.

1US Bureau of Labor Statistics, China’s employment and compensation costs in manufacturing through 2008; (aktuellere Daten liegen nicht vor)

2DB Research, Mai 2011, Chinas Wohnungsmärkte

3IMF Working Paper 10/274, Are House Prices Rising Too Fast in China?

4Bei unseren Berechnungen mussten wir auf die Zahlen zu dem seit Ende der 90er Jahre bestehenden privaten Immobilienmarkt zurückgreifen (sog. »Commodity Housing«, womit die Aktivität der privaten Wohnbaufirmen erfasst wird). Zahlen zur Neubauaktivität für den gesamten Wohnungsmarkt (inkl. der verbliebenen staatlichen Anbieter) liegen nicht vor. Somit müssen die oben genannten Ergebnisse mit Vorsicht interpretiert werden. Weil das Segment des »Commodity Housing« inzwischen aber ganz klar den Grossteil der Bauaktivität abdeckt, liefern die von uns berechneten Kennzahlen zumindest eine brauchbare Orientierung, was die Angebotsentwicklung angeht.

5Vgl. IMF Working Paper 10/274

Kontakt:

Dominik Runkel

Telefon: 0511 / 288 798 - 33

E-Mail: dominik.runkel@bantleon.com

Über BANTLEON:

Der Anleihemanager BANTLEON, im Dezember 1991 von Jörg Bantleon in Hannover gegründet, ist ein Spezialist für sicherheitsorientierte Kapitalanlagen. Dazu gehören Investment-Grade-Anleihenfonds, Absolute-Return-Fonds und vermögensverwaltende Fonds für private und institutionelle Anleger sowie Spezialfonds und Advisory-Mandate für institutionelle Anleger. Insgesamt verwaltet BANTLEON mit 25 Mitarbeitern mehr als 5,1 Milliarden Euro für Kunden in Deutschland, Österreich, Spanien, Italien und der Schweiz. Zu den über 140 institutionellen Kunden gehören Banken und Sparkassen, Hypothekenbanken und Bausparkassen, Erst- und Rückversicherungen, Altersversorgungswerke, Pensionskassen, DAX-Industrieunternehmen, Vermögensverwalter und Dachfondsmanager. Weitere Informationen erhalten Sie unter www.bantleon.com.