map-report 929: Solvabilität im Vergleich 2013 bis 2022

© Pixabay

© Pixabay

Die deutschen Versicherer haben Anfang April ihre aktuellen SFCR-Berichte vorgelegt. Die privaten Krankenversicherer hinterließen einen soliden Eindruck und auch die Eigenkapitalausstattung der Lebensversicherer hat sich verbessert. Nur noch drei statt bisher neun Anbieter erreichten ohne Übergangsmaßnahmen eine Bedeckungsquote von 100 % nicht. Ein anderes Bild zeigte sich bei den Beitragseinnahmen.

Erneut wurden die Lebensversicherer und privaten Krankenversicherer vom map-report einer Analyse der Solvabilitätsquoten nach dem Solvency-II-Regime unterzogen. In der Neuauflage der Untersuchung wird die Entwicklung der Eigenmittelquoten über die vergangenen zehn Jahre grafisch dargestellt. Für Versicherungsgesellschaften und Vermittler bietet der Vergleich eine marktumfassende Übersicht darüber, wie jedes Unternehmen im Verhältnis zu den Mitbewerbern bedeckt ist und somit Potential hat und sich zur Empfehlung eignet oder eben nicht.

Solvenzquoten der Lebensversicherer

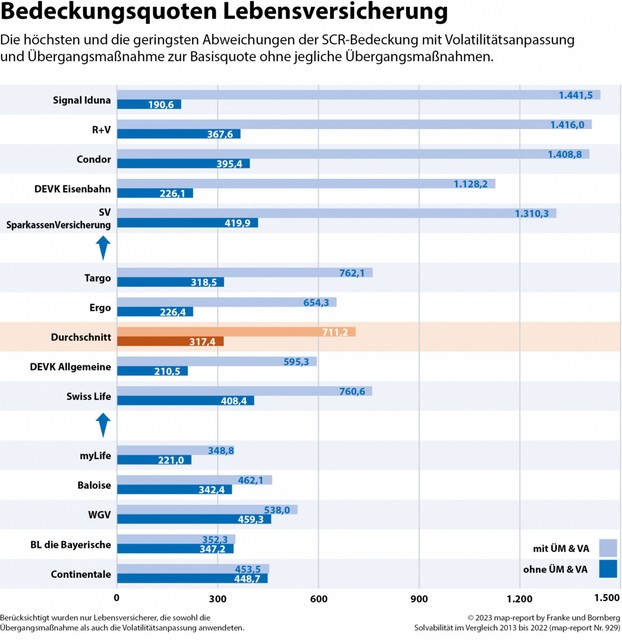

Die aufsichtsrechtlich relevante SCR-Quote der LV-Branche (anrechenbare Eigenmittel der Branche im Verhältnis zum SCR der Branche inklusive Übergangsmaßnahmen) für das Geschäftsjahr 2022 beläuft sich auf 711,2 %. Im Vergleich zum Jahresende 2021 (516,6 %) ist die Kennzahl damit um rund 195 Prozentpunkte gestiegen. Maßgeblich daran beteiligt ist das gegenüber dem Jahr 2021 noch einmal deutlich gestiegene Zinsniveau, das zu einer Reduzierung der Solvenzkapitalanforderungen geführt hat. In diesem Durchschnittswert nicht enthalten sind Lebensversicherer, die auf Übergangsmaßnahmen verzichten. Die Spannweite zwischen den einzelnen Anbietern ist dabei noch immer sehr breit. Den höchsten Wert verzeichnete die Signal Iduna mit einer Quote von 1.441,5 %. Und auch die R+V a.G. (1.416,0 %), Condor (1.408,8 %), SV SparkassenVersicherung (1.310,3 %), Provinzial Rheinland (1.210,7 %), Münchener Verein (1.183,9 %), VPV (1.150,2 %), DEVK Eisenbahn (1.128,2 %), LVM (1.046,8 %) und Debeka (1.013,2 %) notierten über dem Zehnfachen der geforderten Bedeckung. Die niedrigsten Quoten unter Berücksichtigung sämtlicher Übergangsmaßnahmen veröffentlichten die Gothaer (326,4 %), Öffentliche Oldenburg (342,1 %) und myLife (348,8 %). Im vergangenen Jahr lagen die geringsten Bedeckungsquoten noch deutlich unter 300 %.

Wie in den Vorjahren haben die Übergangshilfen den Solvenzquoten der Lebensversicherer deutlichen Auftrieb gegeben, maßgeblich beeinflusst durch die Wirkung der Übergangsmaßnahme bei den versicherungstechnischen Rückstellungen. Vielfach beträgt der Unterschied zwischen der Basisquote (ohne Volatilitätsanpassung (VA) und/oder Übergangsmaßnahmen (ÜM)) und dem aufsichtsrechtlichen Nachweis mehr als 300 Prozentpunkte, nicht selten sogar weit über 500 bis hin zu knapp 1.300 Prozentpunkten. Marktdurchschnittlich lag die Abweichung bei 394,0 Prozentpunkten. Die größten Auswirkungen hatten die Übergangshilfen bei der Signal Iduna a.G., bei der sich die SCR-Quote mit 1.441,5 % um 1.250,9 Prozentpunkte von der Basisquote (190,6 %) unterscheidet.

Marktweit stiegen die Quoten nach Abzug der VA und ÜM ebenfalls deutlich. In der Berechnung ohne Maßnahmen sprang die Solvenzquote des Marktes von 264,6 % im Vorjahr um rund 53 Prozentpunkte auf 317,4 %. Auch bei dieser Kennzahl zeigte sich eine enorme Streuung der Ergebnisse. Die höchste Quote hatte die Europa mit 820,5 % (2021: 785,7 %), gefolgt von der LVM mit 745,9 % (Vorjahr 688,9 %). Die geringsten Werte verzeichneten die LPV mit 13,8 % und Öffentliche Oldenburg mit 49,2 %. Negative Werte gab es das dritte Jahr in Folge nicht.

Drei Lebensversicherer erreichten zum 31.12.2022 die Bedeckungsquote ohne Hilfs- und Übergangsmaßnahmen von 100 % nicht. Zum Jahresultimo 2021 war es noch neun Gesellschaften, deren Bedeckung unter 100 % lag. Bei der erstmaligen Berichterstattung nach Solvency II zum Jahresende 2016 waren es noch 21 Gesellschaften, denen es nicht gelang, eine SCR-Bedeckung von 100 % zu erzielen. Doch genau für diese Situation wurden die Hilfsmaßnahmen erarbeitet, um den Gesellschaften den Übergang vom alten ins neue Aufsichtsregime zu erleichtern.

PKV läuft nach anderen Spielregeln

Die privaten Krankenversicherer zeigten sich bei ähnlich breiter Streuung der Ergebnisse wie in der Lebensversicherung durchweg solvent. Die Ergebnisse schwanken zwischen 1.019,8 % (Universa) und 180,9 % (FAMK). Die PKV ist dank anderer Spielregeln als in der Lebensversicherung gut gerüstet. Hier können die Beiträge angepasst werden. Dadurch wird ein Großteil des Risikos von den Kunden geschultert. Insgesamt hat der Markt die SCR-Bedeckung ohne VA und ÜM von 500,3 % in 2021 auf 521,7 % in 2022 erhöht. Dabei variieren die Ergebnisse der einzelnen Unternehmen recht deutlich. Von Veränderungsraten wie in der Lebensversicherung ist die PKV aber weit entfernt. Ein sehr hoher Wert kann in der Krankenversicherung auch bedeuten, dass es für einen Anbieter gilt, eine schlechte Risikosituation innerhalb und zwischen den Tarifwerken zu kompensieren.

Leben in der Neugeschäfts-Krise

In der Lebensversicherung beliefen sich die verdienten Bruttobeiträge gemäß SFCR-Berichten im Jahr 2022 auf 91,40 Mrd. € (Vorjahr 98,31 Mrd. €). Das entspricht einem dicken Minus von sieben Prozent. 15 Gesellschaften gelang es die Beitragseinnahmen zu steigern, drei Anbieter lagen mit bis zu 2 % knapp über dem Vorjahresniveau und 58 Versicherer verloren zwischen knapp unter null und über 70 %. Relativ betrachtet brachen die Beitragseinnahmen bei der HanseMerkur um 70,9 % auf 368,4 Mio. Euro € am deutlichsten ein. Ausschlaggebend dafür waren laut SFCR-Bericht der HanseMerkur die geringen Einmalbeiträge. Dahinter folgen die Provinzial Rheinland mit einem Rückgang von 31,5 % auf 866,8 Mio. €, die Ideal (-25,5 %, 386,9 Mio. €) und die Neue Leben (-23,4 %, 746,4 Mio. €).

Deutlich zulegen konnten hingegen die Ergo Vorsorge (16,2 %), BL die Bayerische (14,5 %), LVM (9,9 %) und Continentale (8,6 %). In absoluten Zahlen hatte die Allianz den größten Rückgang bei den Beitragseinnahmen und verlor im Vergleich zum Vorjahr rund 1,80 Mrd. €. Dahinter folgen mit deutlichem Abstand die HanseMerkur (-896,9 Mio. €), R+V (-773,4 Mio. €) und die Bayern-Versicherung (-569,5 Mio. €) Die größten absoluten Zuwächse verbuchten die Ergo Vorsorge (165,3 Mio. €), Generali (121,6 Mio. €), Continentale (87,1 Mio. €) und LVM (84,3 Mio. €).

Die privaten Krankenversicherer haben im Jahr 2022 ihre verdienten Bruttobeiträge um 3,8 % auf 46,9 Mrd. € gesteigert. Auch in der Gesundheitsvorsorge haben die einzelnen Marktteilnehmer an dem Zuwachs einen sehr unterschiedlichen Anteil. Auf die Beitragsentwicklung der PKV-Anbieter wirken mehrere Einflussfaktoren. Neben Kündigungen, Neuabschlüssen und Tarifwechseln innerhalb der privaten Krankenversicherung, wirken sich auch Übertritte zur und von der gesetzlichen Krankenversicherung, Geburten, Todesfälle und natürlich die oft im Kreuzfeuer der Kritik stehenden Prämienanpassungen auf die Entwicklung der Beitragseinnahmen aus. Welche Anteile diese Variablen an den Prämien der einzelnen Versicherer haben, lässt sich den SFCR-Berichten nicht entnehmen. Marktneuling Ottonova wuchs ausgehend von einem niedrigen Niveau mit 52,2 % relativ am stärksten. Aber auch das PKV-Flaggschiff Debeka konnte mit 5,3 % deutlich über Marktdurchschnitt wachsen. Gleiches gilt auch für einige Anbieter unter dem Top-Dutzend mit über einer Milliarde Euro Beitragseinnahmen: Barmenia (7,1 %), Huk-Coburg (5,5 %), Hallesche (4,4 %) und AXA (4,3 %).

Die Rückkehr der Zinsen

Die Rückkehr der Zinsen spielt den Versicherern per se in die Karten und bildet vor allem für die Lebensversicherer gute Voraussetzungen. „Viele Unternehmen haben noch beträchtliche hochverzinsliche Altbestände in den Büchern. Bei steigenden Zinsen sind diese Garantien leichter zu erfüllen und müssen mit weniger Kapital besichert werden“, zeigt sich Michael Franke, Geschäftsführer der Franke und Bornberg GmbH und Herausgeber des map-report, zuversichtlich. Dennoch dürfte die weiterhin hohe Inflation und die damit einhergehenden realen Einkommensrückgänge auf die Lebensversicherungs-Branche durchschlagen. „Wir beobachten im Markt eine außergewöhnlich hohe Unsicherheit. Für das laufende Jahr rechnen wir mit einem weiteren Beitragsrückgang “, sagt Franke.

Die Folgen der Zinswende zeigen sich auch an anderer Stelle. Der Zinsanstieg hat zu erheblichen Rückgängen bei den Marktwerten der i.d.R. hohen Bestände festverzinslicher Kapitalanlagen geführt, die noch lange laufen aber wenig Ertrag erzielen. „Bei einer Neuanlage wären momentan rund 3 % bis 4% möglich. Damit sinkt der Kurswert des Bestands und damit auch die Bewertungsreserven. Aus stillen Reserven werden stille Lasten“, meint Reinhard Klages, Analyst des map-report.

Dennoch dürften sich negative Auswirkungen in Grenzen halten. Ein Großteil der zinstragenden Kapitalanlagen wird i.d.R. bis zur Endfälligkeit gehalten und entstandene stille Lasten im Zeitverlauf bis zum Rückzahlungstermin wieder aufgeholt. Manko: Bewertungsreserven sind ein Indikator für das Potenzial eines Unternehmens, außerordentliche Erträge zum Ausgleich von Verlusten aus verschiedenen möglichen Quellen zu realisieren. Sie werden insbesondere über die Rückstellungen systematisch als Risikopuffer auf- und abgebaut, um möglichen Schwankungen der auszuweisenden Ergebnisse entgegenzuwirken. Dieser Risikopuffer steht vorläufig nicht im gewohnten Umfang zur Verfügung.

Ab sofort lieferbar

Der map-report 929 – „Solvabilität im Vergleich 2013 bis 2022“ ist ab sofort als PDF lieferbar.

Interessenten wenden sich an map-report@franke-bornberg.de oder bestellen direkt über unsere Website.

Eine kostenlose Basisinformation zum map-report liefert Franke und Bornberg unter diesem Link.