Talanx legt sehr gutes Neun-Monatsergebnis vor

Der Talanx-Konzern kann die ersten neun Monate 2012 mit einem außerordentlich guten Ergebnis abschließen. Die gebuchten Bruttoprämien stiegen um ca. 11 Prozent auf 19,9 (17,8) Mrd. Euro. Insbesondere dank einer Verbesserung im versicherungstechnischen Ergebnis und eines deutlich verbesserten Kapitalanlageergebnisses erhöhte sich das operative Ergebnis ...

• Fast alle Segmente mit zweistelligem Bruttoprämienwachstum

• Deutlich verbessertes Kapitalanlageergebnis um ca. 20 Prozent

• Konzernergebnis 2012 von leicht über 600 Mio. Euro erwartet

• Dividendenzahlung 2012 im oberen Bereich der angekündigten Spanne

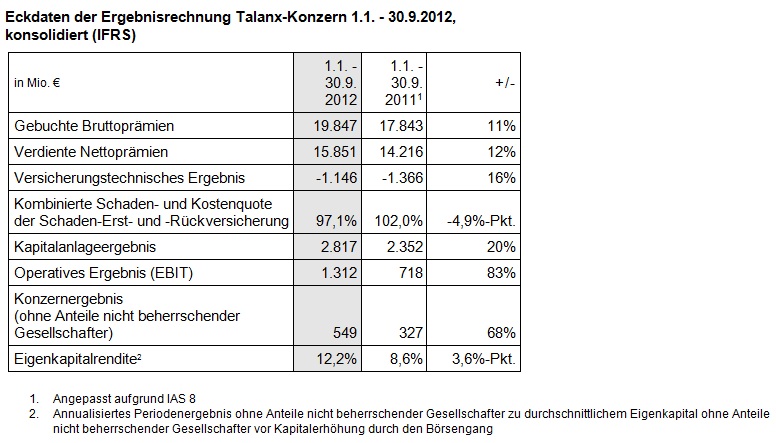

14. November 2012 - Der Talanx-Konzern kann die ersten neun Monate 2012 mit einem außerordentlich guten Ergebnis abschließen. Die gebuchten Bruttoprämien stiegen um ca. 11 Prozent auf 19,9 (17,8) Mrd. Euro. Insbesondere dank einer Verbesserung im versicherungstechnischen Ergebnis und eines deutlich verbesserten Kapitalanlageergebnisses erhöhte sich das operative Ergebnis (EBIT) um ca. 83 Prozent auf 1,3 (0,7) Mrd. Euro. Das Konzernergebnis verbesserte sich um ca. 68 Prozent auf 549 (327) Mio. Euro.

Herbert K. Haas, Vorstandsvorsitzender der Talanx AG: "Wir sind mit diesem Zwischenergebnis außerordentlich zufrieden. Es unterstreicht die Ertragskraft und das Wertschaffungspotenzial der gesamten Talanx-Gruppe."

Auch strategisch ist Talanx im dritten Quartal entscheidend vorangekommen. "Mit dem erfolgreichen Börsengang hat Talanx einen wichtigen Schritt getan, um die Basis für eine sichere Zukunftsentwicklung des Konzerns zu schaffen. Darüber hinaus sind wir mit dem Abschluss unserer jüngsten Zukäufe unserem Ziel bedeutend nähergekommen, die Hälfte der Erstversicherungs-Prämieneinnahmen im Ausland zu generieren. Das zeigt, dass wir zielstrebig an der Umsetzung unserer Strategie arbeiten! Jetzt ist Konsolidierung angesagt", sagt Haas. Er warnt aber davor, das Ergebnis auf vier Quartale hochzurechnen. Insbesondere hohe außerordentliche Erträge im Kapitalanlageergebnis der ersten drei Quartale dürften sich im vierten Quartal nicht wiederholen. Zudem würden die seit einiger Zeit geplanten Restrukturierungsmaßnahmen im Inland und Ausland das laufende Quartal durch außerordentliche Kosten belasten.

Dennoch ist Haas für 2012 zuversichtlich. "Wenn es zu keinen größeren Verwerfungen auf dem Kapitalmarkt kommt und wenn die Großschäden im Rahmen unserer Erwartungen bleiben, streben wir für 2012 ein Bruttoprämienvolumen von rund 26 Mrd. Euro und ein Konzernergebnis nach Steuern von leicht über 600 Mio. Euro an. Unsere Absicht, einen Anteil von 35 bis 45 Prozent des Konzernergebnisses nach Minderheiten als Dividende auszuschütten, ist ja bekannt. Für 2012 streben wir eine Dividendenzahlung im oberen Bereich dieser Spanne an."

Das dritte Quartal war durch letzte Vorbereitungen für den Börsengang am 2. Oktober geprägt. Der Ausgabepreis betrug 18,30 Euro, der erste Kurs 19,05 Euro. Da die Erstnotiz nach Ende des dritten Quartals stattfand, findet sie mit Ausnahme der geleisteten Einlage keinen Niederschlag im vorliegenden Abschluss zum 30. September 2012. Ziele des Börsengangs sind die Finanzierung organischen Wachstums, aber auch kleinerer Zukäufe, eine Rückführung von Krediten sowie eine Stärkung der Kapitalbasis. Aktuell befinden sich 11,2 Prozent der Aktien im Streubesitz bei privaten und institutionellen Anlegern. Der strategische Partner der Talanx, Meiji Yasuda, hält 6,5 Prozent; der HDI V.a.G., der dauerhaft die Mehrheit halten wird, hält die verbleibenden 82,3 Prozent. Alle neu emittierten Aktien sind für das Gesamtjahr 2012 voll dividendenberechtigt.

Im deutschen Privat- und Firmenkundengeschäft fanden Ende September wie geplant die Verschmelzung der Risikoträger HDI Direkt Versicherung AG und HDI-Gerling Firmen und Privat Versicherung AG sowie die anschließende Umfirmierung in HDI Versicherung AG statt. Die neue Gesellschaft bietet unverändert Schaden- und Unfallversicherungen in Deutschland an. Gleichzeitig wurden weitere Gesellschaften in HDI umbenannt. Damit steigt die Effizienz im Geschäftsbereich, das in weiten Teilen bisher doppelte Produktangebot wird für Kunden einfacher und transparenter. Weitere Maßnahmen zur Neuausrichtung des Segments wie die Bündelung der Betriebsfunktionen - etwa Vertragsverarbeitung, Policierung, Beschwerdemanagement oder Telefonie - mit entsprechenden Personalmaßnahmen und daraus resultierenden Kosteneinsparungen wurden auf den Weg gebracht.

Die Industrieversicherung arbeitet unverändert mit der nunmehr für diesen Bereich exklusiven Marke HDI-Gerling.

Geschäftsentwicklung des Talanx-Konzerns

Die gebuchten Bruttoprämien im Konzern wuchsen in den ersten neun Monaten im Vergleich zur Vorjahresperiode um ca. 11 Prozent auf 19,9 (17,8) Mrd. Euro, währungsbereinigt wären es knapp 9 Prozent gewesen. Bis auf das Segment Privat- und Firmenversicherung Deutschland konnten alle Segmente zweistellig zulegen. Die verdienten Nettoprämien verbesserten sich um rund 12 Prozent auf 15,9 (14,2) Mrd. Euro; der Bereich Privat- und Firmenversicherung International trug hierzu mit einem um fast ein Drittel höheren Nettoprämienvolumen besonders stark bei. Auch aus den beiden Rückversicherungssegmenten mit ihrem hohen organischen Wachstum stammt ein wesentlicher Teil des Anstiegs.

Das versicherungstechnische Ergebnis des Konzerns fiel nach dem guten Halbjahresergebnis nun auch nach neun Monaten wegen der moderaten Großschadenbelastung insbesondere im Segment Schaden-Rückversicherung deutlich besser aus; es lag bei -1,1 (-1,4) Mrd. Euro. Die Großschadenlast lag in den ersten drei Quartalen 2012 bei 243 (860) Mio. Euro und damit um annähernd drei Viertel unter dem Wert des Vorjahreszeitraums. Auf Konzernebene ist das versicherungstechnische Ergebnis regelmäßig negativ, weil hier die Beteiligung der Versicherungsnehmer an den Kapitalanlageerträgen der Lebensversicherer ausgewiesen wird.

Die kombinierte Schaden-/Kostenquote bis Ende September 2012 verbesserte sich im Vergleich zur relativ schadenintensiven Vorjahresperiode um 4,9 Prozentpunkte auf 97,1 (102,0) Prozent. Dies lag insbesondere an der um insgesamt 4,5 Prozentpunkte gesunkenen Schadenquote - vor allem im Segment Schaden-Rückversicherung.

Das Kapitalanlageergebnis verbesserte sich deutlich um rund 20 Prozent auf 2,8 (2,4) Mrd. Euro. Dieser Anstieg war sowohl vom ordentlichen als auch vom außerordentlichen Kapitalanlageergebnis getragen. Das erstere berücksichtigt den Anstieg der Kapitalanlagen durch die Zukäufe in Polen im Segment Privat- und Firmenversicherung International sowie das organische Wachstum insbesondere im Geschäftsbereich Schaden-Rückversicherung. Das außerordentliche Kapitalanlageergebnis konnte durch realisierte Gewinne aus Veräußerungen, ein deutlich höheres unrealisiertes Ergebnis vornehmlich im Geschäftsbereich Personen-Rückversicherung aus ModCo-Derivaten sowie geringere Abschreibungen auf Finanztitel im Vergleich zum Vorjahr gesteigert werden.

Staatsanleihen aus den sogenannten GIIPS-Staaten hat der Konzern ausgehend von einem ohnehin niedrigen Bestand weiter reduziert.

Das EBIT im Konzern nach neun Monaten verbesserte sich um 83 Prozent auf 1,3 (0,7) Mrd. Euro. Begünstigt wurde dies durch das hohe Kapitalanlageergebnis sowie den moderaten Großschadenanfall und die damit einhergehende Verbesserung des versicherungstechnischen Ergebnisses.

Das Konzernergebnis verbesserte sich für die ersten drei Quartale 2012 um ca. 68 Prozent auf 549 (327) Mio. Euro. Das Ergebnis je Aktie betrug 2,64 (1,57) Euro, berechnet auf Basis der am 30. September vorhandenen Aktienanzahl. Die (annualisierte) Eigenkapitalrendite lag bei 12,2 (8,6) Prozent. Unter der Annahme, dass sämtliche Kapitalmaßnahmen bereits in der Berichtsperiode erfolgt wären, hätte sich ein unverwässertes Ergebnis je Aktie in Höhe von 2,17 EUR ergeben.

Geschäftsentwicklung der Geschäftsbereiche

Die gebuchten Bruttoprämien im Geschäftsbereich Industrieversicherung stiegen zum Ende des dritten Quartals um rund 11 Prozent auf 2,8 (2,6) Mrd. Euro. Der anhaltende Aufwärtstrend in der Prämienentwicklung wurde von den Sparten Feuer, Haftpflicht und von der andauernden Marktverhärtung im deutschen Kraftfahrtgeschäft getragen. Die Prämienentwicklung der Auslandsgesellschaften war insgesamt stabil.

Das versicherungstechnische Ergebnis des Segments betrug 69 (74) Mio. Euro. Aufgrund einer leicht gestiegenen Netto-Schadenquote erhöhte sich die kombinierte Schaden-/Kostenquote ebenfalls leicht auf 94,3 (93,1) Prozent.

Das Kapitalanlageergebnis stieg um ca. 20 Prozent auf 181 (151) Mio. Euro. Ausschlaggebend dafür ist die Verbesserung des außerordentlichen Ergebnisses der HDI-Gerling Industrie: Während das Vorjahr durch Abschreibungen im Wertpapierbereich geprägt war, wurde im laufenden Jahr ein außerordentlicher Ertrag durch den Verkauf von Wertpapieren realisiert.

Das operative Ergebnis des Segments erhöhte sich auf 215 (168) Mio. Euro; insbesondere durch die signifikante Verbesserung des Kapitalanlage- und des übrigen Ergebnisses, das um 40 Prozent auf -35 (-57) Mio. Euro stieg. Der leichte Rückgang des versicherungstechnischen Ergebnisses wurde dadurch deutlich überkompensiert.

Im Bereich Privat- und Firmenversicherung Deutschland konnten im Berichtszeitraum gebuchte Bruttobeiträge - einschließlich der Sparbeiträge aus fondsgebundenen Lebensversicherungen - von 5,1 (5,0) Mrd. Euro erzielt werden. Allerdings war im Vorjahreszeitraum noch das 2011 veräußerte private Rechtsschutzversicherungsgeschäft mit 48 Mio. Euro enthalten. Bei uneinheitlicher Entwicklung in den Einzelgesellschaften blieben in der Lebensversicherung die gebuchten Bruttobeitragseinnahmen einschließlich der Sparbeiträge aus fondsgebundenen Lebensversicherungen von 3,7 (3,7) Mrd. Euro stabil. Auch in der Zusammensetzung aus Einmalbeiträgen und Geschäft gegen laufenden Beitrag ergaben sich keine wesentlichen Änderungen. In der Schaden-/Unfallversicherung führte insbesondere das Kraftfahrtversicherungsgeschäft bei gleichzeitig rückläufigem Neugeschäft zu einem im Vergleich zum Vorjahr konstanten Prämienvolumen von 1,3 (1,3) Mrd. Euro.

Das Neugeschäft - gemessen in der international verwendeten Größe Jahresbeitragsäquivalent (Annual Premium Equivalent, APE) - betrug bei uneinheitlichen Entwicklungen in den Einzelgesellschaften über alle Sparten 480 (503) Mio. Euro. In der Lebensversicherung konnte ein Neugeschäft nach APE in Höhe von 323 (327) Mio. Euro erzielt werden.

Das versicherungstechnische Ergebnis verschlechterte sich um 15 Prozent auf -1,1 Mrd. (-972 Mio.) Euro. Diese Entwicklung wurde unverändert bestimmt durch die Lebensversicherung, im Wesentlichen bedingt durch Reservestärkungen in den lokalen Abschlüssen der Risikoträger und die Beteiligung der Versicherungsnehmer am Kapitalanlageergebnis. Die Erträge, die diesen Aufwendungen gegenüberstehen, werden hingegen im Kapitalanlageergebnis und somit im nicht-versicherungstechnischen Ergebnis ausgewiesen. Ergänzend tragen gestiegene zinsbedingte Amortisationen erworbener Versicherungsbestände wesentlich zur Ergebnisentwicklung bei.

Das Kapitalanlageergebnis des Segments stieg in der Hauptsache bedingt durch die Lebensversicherung um knapp 8 Prozent auf 1,2 (1,1) Mrd. Euro. Der weit überwiegende Teil dieses Anstiegs war den Lebensversicherungsnehmern gutzuschreiben. Ursächlich dafür war eine deutliche Verbesserung des außerordentlichen Ergebnisses der Lebensversicherer aufgrund der Realisierung von stillen Reserven.

Das operative Ergebnis des Segments Privat- und Firmenversicherung Deutschland verringerte sich um 42 Prozent auf 64 (111) Mio. Euro; es wurde auch aufgrund der Niedrigzinssituation im Kapitalmarkt belastet.

Im Geschäftsbereich Privat- und Firmenversicherung International stiegen die gebuchten Bruttoprämien - einschließlich Prämien aus fondsgebundener Lebens- und Rentenversicherung - gegenüber dem Vergleichszeitraum um rund 26 Prozent auf 2,2 (1,8) Mrd. Euro. Das Prämienwachstum stammt dabei vorrangig aus den Zukäufen in Polen und Mexiko sowie der Zurechnung des österreichischen Privat- und Firmenkundengeschäfts. Das organische Wachstum lag nach der Umrechnung in Euro bei 3 Prozent, in Originalwährung waren es 9 Prozent.

Die Entwicklung der gebuchten Bruttoprämien war im Wesentlichen beeinflusst vom positiven Verlauf des Schaden-/Unfallversicherungsgeschäfts - hier erhöhten sich die Prämien um 29 Prozent auf 1,6 Mrd. Euro, wozu insbesondere die neuen Gesellschaften beitrugen. Das Lebensversicherungsgeschäft stieg insbesondere aufgrund der erstmaligen Berücksichtigung der neuen polnischen Lebensversicherer um 19 Prozent auf 623 Mio. Euro.

Durch die Übernahme der polnischen Gesellschaften Warta und TU Europa ist Talanx nach einer Statistik der polnischen Aufsichtsbehörde zum zweitgrößten Anbieter auf dem dortigen Versicherungsmarkt aufgestiegen. Der Anteil der polnischen Gesellschaften an den gesamten gebuchten Beiträgen des Segments betrug 25 (18) Prozent. Die Beitragseinnahmen der Warta-Gruppe wurden erstmals anteilig für die Zeit nach der rechtlichen Gültigkeit des Erwerbs (1.7.2012) in das Prämienvolumen einbezogen.

Die kombinierte Schaden-/Kostenquote des Segments verbesserte sich um 2,1 Prozentpunkte auf 97,8 (99,9) Prozent. Vor allem die neuen Gesellschaften Warta und die mexikanische Metropolitana trugen dazu bei. Das versicherungstechnische Ergebnis verbesserte sich um rund 51 Prozent auf -25 (-51) Mio. Euro.

In den ersten neun Monaten erzielte das Segment mit 201 (112) Mio. Euro ein gegenüber der Vergleichsperiode beinahe doppelt so hohes Kapitalanlageergebnis. Dieser Anstieg resultiert einerseits aus der Verbesserung des ordentlichen Kapitalanlageergebnisses aufgrund durchweg höherer Kapitalanlagebestände, andererseits aus der Einbeziehung der neuen polnischen Gesellschaften. Das außerordentliche Kapitalanlageergebnis profitierte u. a. von realisierten Gewinnen aus dem Verkauf italienischer Staatsanleihen seitens der italienischen HDI Assicurazioni.

Das EBIT stieg infolge des verbesserten versicherungstechnischen Ergebnisses in Verbindung mit dem höheren Kapitalanlageergebnis gegenüber dem Vorjahr um ca. 59 Mio. Euro.

Im Bereich Schaden-Rückversicherung erhöhten sich die Bruttoprämien zum 30. September 2012 im Vergleich zur Vergleichsperiode um 13 Prozent auf 5,9 (5,2) Mrd. Euro. Bei unveränderten Währungskursen hätte das Wachstum ca. 9 Prozent betragen. Die verdienten Nettoprämien stiegen um 14 Prozent auf 5,0 (4,4) Mrd. Euro. Im Kapitalanlageergebnis des Segments trugen insbesondere Abgangsgewinne unter anderem aus Immobilienverkäufen zu einer Steigerung um ca. 20 Prozent auf 730 (608) Mio. Euro bei.

Die Anzahl der Großschäden war auch im dritten Quartal relativ niedrig. Die Nettobelastung blieb mit 61 Mio. Euro deutlich unter dem Schadenerwartungswert von 178 Mio. Euro. Die kombinierte Schaden-/Kostenquote zum 30. September 2012 verringerte sich auf 96,5 (104,9) Prozent. Das versicherungstechnische Ergebnis schloss positiv mit 170 (-224) Mio. Euro. Das EBIT stieg zum 30. September 2012 deutlich auf 806 (353) Mio. Euro.

Das Konzernsegment Personen-Rückversicherung entwickelte sich in den ersten neun Monaten 2012 weiterhin im Rahmen der positiven Erwartungen. Die Bruttoprämieneinnahmen stiegen um 15 Prozent auf 4,4 (3,8) Mrd. Euro. Bei konstanten Währungskursen hätte das Wachstum rund 9 Prozent betragen. Die verdienten Nettoprämien wuchsen um 13 Prozent auf 3,9 (3,5) Mrd. Euro.

Das Kapitalanlageergebnis erhöhte sich im Wesentlichen bedingt durch ein verbessertes unrealisiertes Ergebnis aus ModCo-Derivaten um ca. 39 Prozent auf 486 (350) Mio. Euro. Das EBIT in den ersten neun Monaten stieg gegenüber dem Vergleichszeitraum um rund 47 Prozent auf 215 (147) Mio. Euro.

Ausblick

Auf Basis unveränderter Wechselkurse strebt der Talanx-Konzern für 2012 ein Bruttoprämienvolumen von rund 26 Mrd. Euro an. Die Kapitalanlagerendite dürfte 2012 bei rund 4 Prozent liegen, wobei der weit überwiegende Beitrag aus ordentlichen Kapitalerträgen stammen dürfte. Das Konzernergebnis nach Steuern 2012 wird mit leicht über 600 Mio. Euro prognostiziert. Daher erwartet Talanx trotz des Zuflusses an Eigenkapital aus dem Börsengang eine Eigenkapitalrendite von knapp 10 Prozent, vorausgesetzt es gibt keine Kapitalmarktturbulenzen oder außergewöhnlichen Schadenereignisse. Nach den bisherigen Erkenntnissen wird Sturm "Sandy" im Rahmen des geplanten Großschadenbudgets bleiben.

Erklärte Absicht ist es, einen Anteil von 35 bis 45 Prozent des IFRS-Konzernergebnisses nach Minderheiten als Dividendenzahlung auszuschütten. Für 2012 strebt Talanx eine Dividendenzahlung im oberen Bereich dieser Spanne an.

Für das Geschäftsjahr 2013 geht Talanx aus heutiger Sicht von einem Netto-Konzerngewinn von mindestens 650 Mio. Euro aus. Diese Prognose steht unter dem Vorbehalt konstanter Wechselkurse, dem Ausbleiben negativer Entwicklungen an den Kapitalmärkten und einer Großschadenbelastung innerhalb der Erwartungen.

Die vollständigen Unterlagen zum Zwischenbericht finden Sie hier:

http://www.talanx.com/investor-relations/presentations-and-events

| Für Presseanfragen kontaktieren Sie bitte: Thomas v. Mallinckrodt Tel.: 0511 / 3747 - 2020 E-Mail: thomas.mallinckrodt@talanx.com Julia Thiem Tel.: 0511 / 3747 - 2298 E-Mail: julia.thiem@talanx.com Talanx AG - Presse- und Öffentlichkeitsarbeit - Riethorst 2 30659 Hannover Tel.: 0511 / 3747 - 2022 Fax: 0511 / 3747 - 2025 Webseite: www.talanx.com |

Für Investor Relations kontaktieren Sie bitte: Dr. Wolfram Schmitt Tel.: 0511 / 3747 - 2185 E-Mail: wolfram.schmitt@talanx.com Carsten Werle Tel: 0511 / 3747 - 2231 E-Mail: carsten.werle@talanx.com |

Über Talanx

Der Talanx-Konzern war im Jahr 2011 mit Prämieneinnahmen von rund 23,7 Mrd. Euro die drittgrößte deutsche und die elftgrößte europäische Versicherungsgruppe1. Talanx arbeitet als Mehrmarkenanbieter; dazu zählen HDI, HDI-Gerling, Hannover Rück als einer der weltweit führenden Rückversicherer nach Prämienvolumen1, Targo Versicherungen, PB Versicherungen, Neue Leben und der Finanzdienstleister AmpegaGerling. Mit den jüngsten Übernahmen der TU Europa-Gruppe sowie der TUiR Warta S.A. ist Polen heute der zweite Heimatmarkt von Talanx. Der Konzern mit Sitz in Hannover ist in rund 150 Ländern aktiv. Die Ratingagentur Standard & Poor's bewertet die Finanzkraft der Talanx-Erstversicherungsgruppe mit A+/stable (strong) und die der Hannover Rück-Gruppe mit AA-/stable (very strong).

1 Quelle: KPMG 2012 auf Grundlage der Geschäftsberichte der jeweiligen Versicherungsgesellschaften

Disclaimer

Diese Unternehmensmeldung stellt kein Angebot zum Kauf von Aktien oder anderen Wertpapieren der Talanx AG dar. Die im Rahmen des Börsengangs angebotenen Aktien wurden bereits platziert. Diese Unternehmensmeldung ist insbesondere kein Angebot zum Kauf von Wertpapieren in den Vereinigten Staaten von Amerika. Wertpapiere dürfen in den Vereinigten Staaten von Amerika nur nach vorheriger Registrierung gemäß den Vorschriften des U.S. Securities Act von 1933 in derzeit gültiger Fassung (der "Securities Act") oder ohne vorherige Registrierung nur aufgrund einer Ausnahmeregelung verkauft oder zum Kauf angeboten werden. Ein öffentliches Angebot von Aktien der Talanx AG in den Vereinigten Staaten von Amerika würde mittels eines Prospektes durchgeführt, der bei der Talanx AG erhältlich wäre und der detaillierte Informationen über das Unternehmen und das Management sowie Jahresabschlüsse enthalten würde. Weder die Talanx AG noch ihr alleiniger Aktionär beabsichtigen, irgendeinen Teil des Angebots in den Vereinigten Staaten von Amerika zu registrieren.